三菱HCキャピタル(8593)から、2026年3月期 第3四半期の決算が発表されました。管理薬剤師としての精密な視点と、シミュレーションRPGを攻略するような戦略的観点から、この銘柄の現状を解剖します。公式HPはこちら

この記事のハイライト:

- 最新決算で見えた「一時的要因」と「本質的な地力」の精査

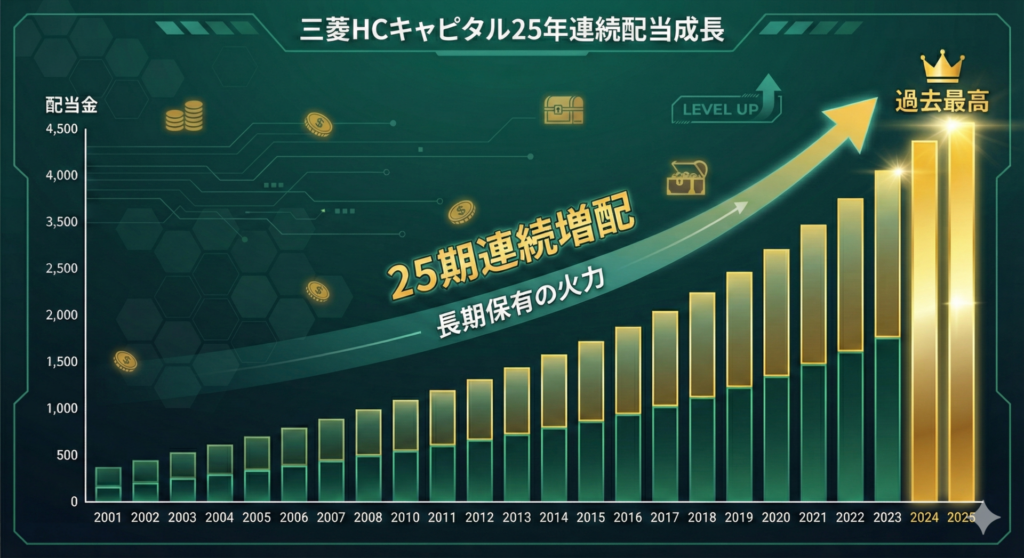

- 25期連続増配という、揺るぎない株主還元の姿勢

- 私のポートフォリオにおける戦略的配置と、今後の育成(買い増し)方針

1. 企業説明:実物資産をグローバルに動かす「総合資産経営グループ」

三菱HCキャピタルは、三菱UFJフィナンシャル・グループと三菱商事の強力なバックボーンを持つ、国内トップクラスの総合リース会社です。

彼らのビジネスの本質は、単なる「融資」に留まりません。航空機、鉄道貨車、海上コンテナといった「移動資産」や、再生可能エネルギーインフラなどの「実物資産」を自ら保有・運用する「アセットビジネス」に強みがあります。特定の地域や業種に依存せず、世界中に収益の源泉を分散させている点は、まさに盤石な布陣で長期戦に挑むための理想的な構造と言えます。

2. 決算報告:2026年3月期 第3四半期に見る「真の地力」

2026年2月13日に発表された第3四半期決算は、表面的な利益の大きさだけでなく、その「成分」に注目すべき内容でした。

| 主要指標(3Q累計) | 実績 | 前年同期比 |

|---|---|---|

| 純利益 | 1,349 億円 | +55.1% |

| 通期利益目標 | 1,600 億円 | 据え置き |

| 進捗率 | 84.4 % | 極めて好調 |

純利益の大幅増には、連結子会社の決算期変更という一時的なプラス要因が含まれていますが、それを除いた実質的な成長も強力です。特に「航空セグメント」が、旅客需要の回復を背景に高い収益性を維持しており、事業の柱として機能しています。進捗率の高さから見ても、通期目標の達成は極めて現実的であり、経営の健全性が改めて証明されました。

3. 株主還元:連続増配がもたらす長期的な複利効果

本銘柄を語る上で外せないのが、25期連続という日本屈指の増配実績です。投資家が求めるリターンには、株価の瞬発力だけでなく、配当が積み重なることによる「累積の重み」も含まれます。

毎年着実に配当が増えていくことで、取得単価に対する利回りが向上し、長期保有するほど「高効率な資産」へと成長していきます。利益成長をしっかりと株主に分配する姿勢は、時間を味方につける戦略家にとって最大の安心材料となります。

4. メリット・リスクの整理

現在のステータスを箇条書きで整理します。

メリット

- 高い安定性: 三菱グループの信用力を背景とした、低コストでの資金調達能力。

- 収益の多角化: 世界的な事業分散により、特定の経済圏の不調を他でカバーできる。

- 下値の堅さ: 連続増配の実績が利回りの底を作り、株価の下落を抑制する。

リスク

- 金利上昇: 調達コストの増加が利益を圧迫する懸念(リース料への転嫁を注視)。

- 地政学リスク: 航空機やコンテナなど、グローバル資産の価値が国際情勢に左右される可能性。

- デフォルト懸念: 世界的な景気後退による、リース先の債務不履行リスク。

5. まとめ:私の戦略的ポートフォリオ方針

現在、私のポートフォリオにおいて三菱HCキャピタルの比率は5%を占めています。

短期的な勝負を仕掛けるための駒ではなく、パーティの安定感を支えながら、着実にベース攻撃力(配当)を上げ続ける「大器晩成型の主軸」であると再認識しました。今回の好決算を受け、今後もこの盤石なステータスを信じ、比率をさらに引き上げていく方針です。

Editor’s Note: 投資は、時間をかけた育成ゲームです。三菱HCキャピタルのような優良な資産をいかに長く、そして適切に配置し続けるかが、最終的な資産形成の鍵を握ります。

※本記事は情報提供を目的としており、特定の銘柄の売買を推奨するものではありません。投資の最終決定はご自身の判断でお願いします

コメント